對於企業個體來說,購買綠電不但沒有成本上的優勢,甚至購買流程也變得繁瑣。如此一來,企業使用綠電的具體優勢到底是什麼?這是許多企業廠家真正擔心也遲遲尚未進行綠電規劃的主因。接下來將模擬企業個案在未來市場有可能面臨的情形,在再生能源方面,協助企業進行相關決策。

Plan A and Plan B

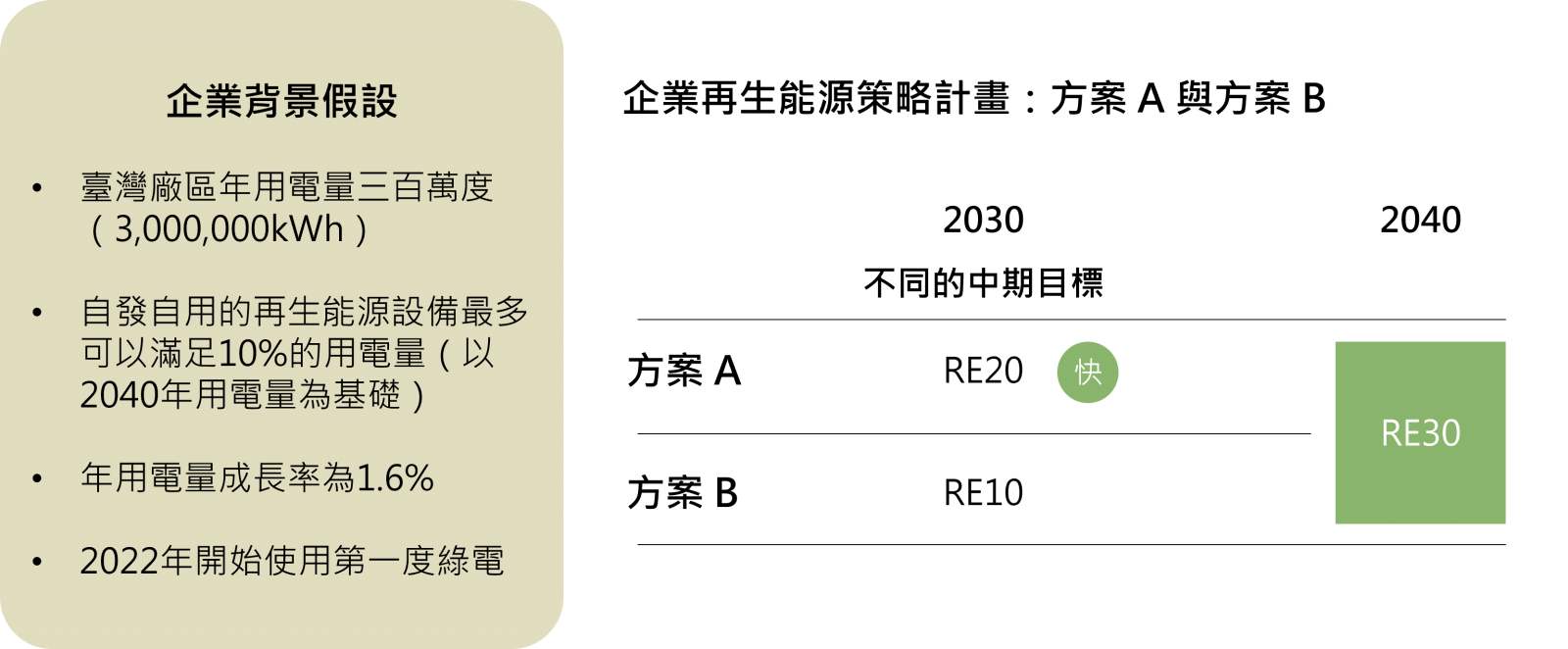

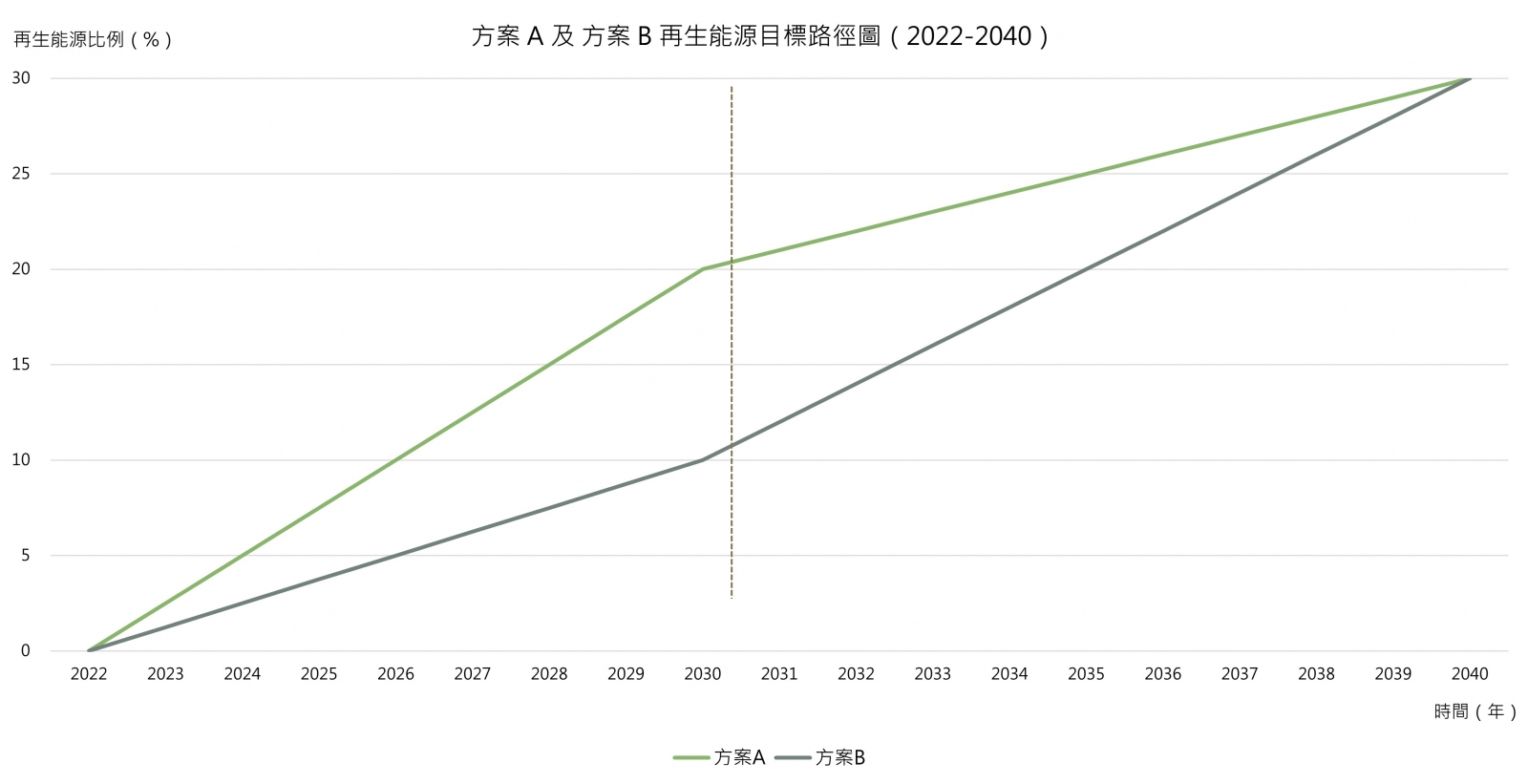

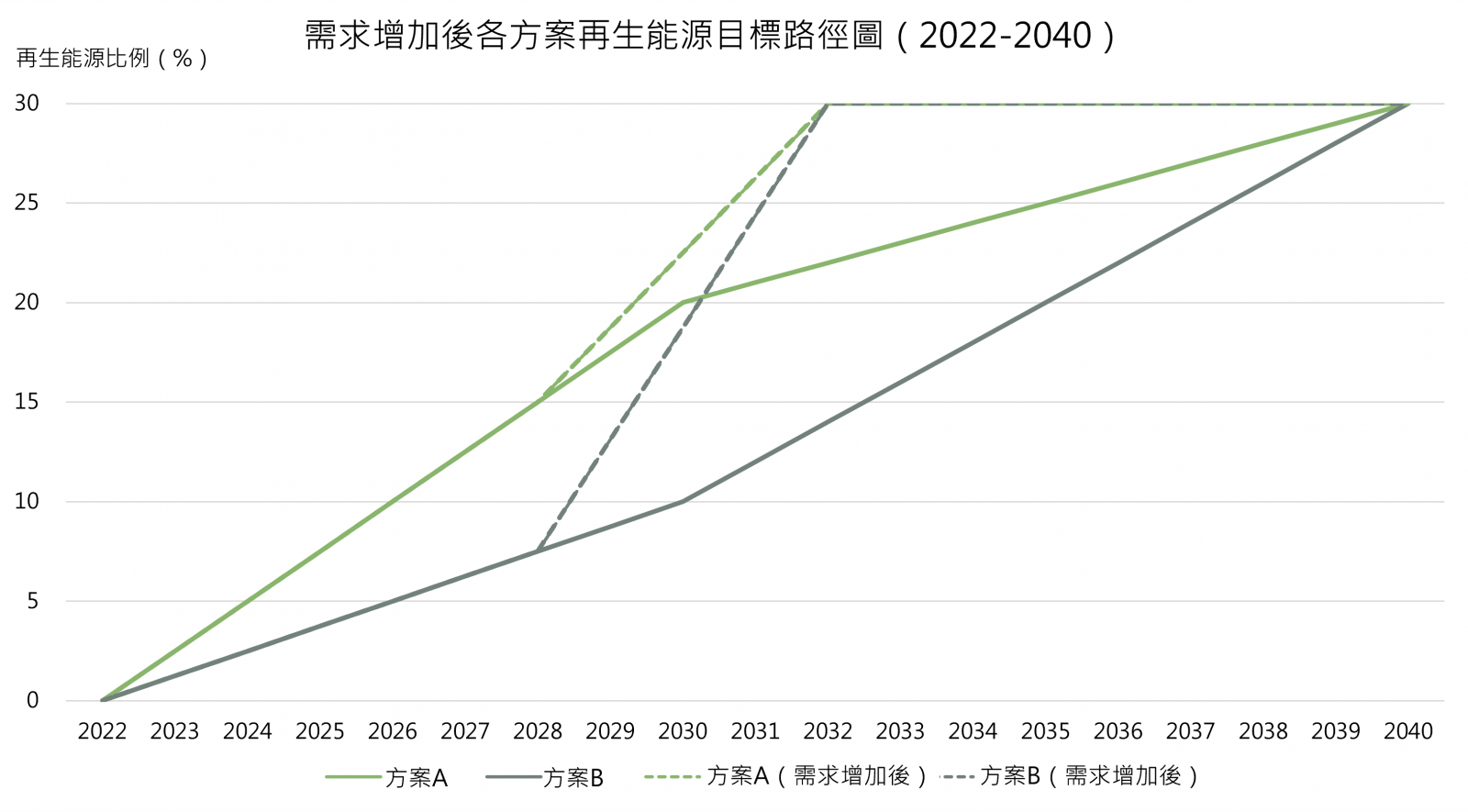

假定一企業A在台灣廠區的年用電量為三百萬度,且至今未進行任何再生能源採購或是建制相關裝置。若此企業欲達成——2040年使用30%的再生能源電力的長期目標,那麽,達成目標的路徑可分成Plan A 以及 Plan B兩種情境。兩者有不同的中期目標。2030年,Plan A預計完成RE20、Plan B則預計完成RE10。兩個方案均以每年平均成長假設進行。

靜態市場的最佳解

若單以成本面來看,Plan B具有絕對的優勢。就台灣的市場而言,購買綠電的方式以簽署PPA為主[1],且PPA 的契約年份長度坐落在5~10年區間。也就是說,企業若是在X年簽署PPA,則後5~10年需以相同價格(X年簽約價)收購綠電。

整體綠電市場仍處於供不應求的情形,導致綠電價格高漲。然而隨著時間的推移,各再生能源裝置開始併網、供電後,價格的漲勢會逐漸趨緩。這是讓Plan B具有成本絕對優勢的主因。以靜態市場的角度預期,越後期簽署的售電契約會越便宜。

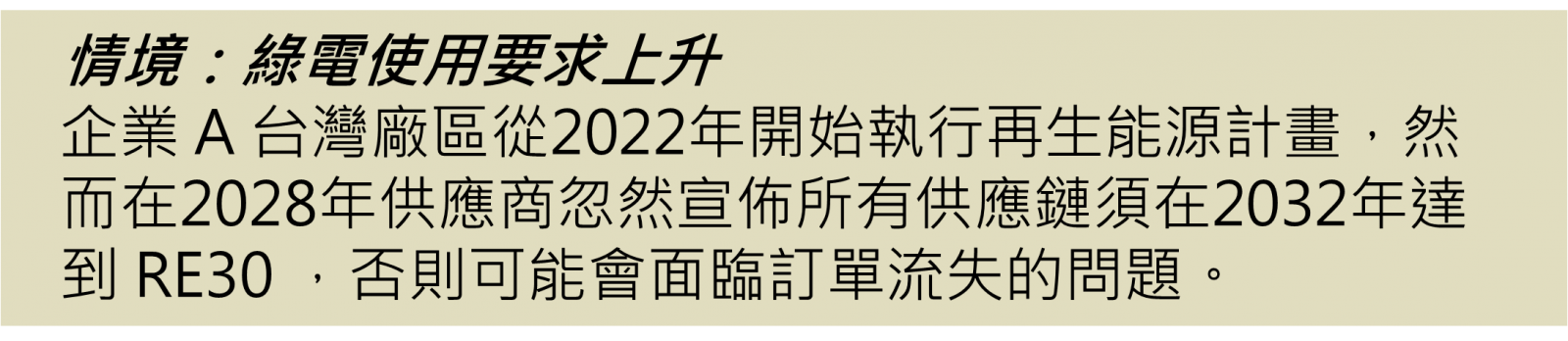

然而市場不可能同上述般「靜態」。現今的企業難以單從成本考量來進行再生能源使用決策。根據許多CSR 報告書中的風險矩陣圖可以發現,高比例的企業將「綠電使用要求上升」放在高發生可能性、高衝擊程度的象限中。若是將這兩種變數考慮進去決策中,Plan B能依舊保持優勢嗎?

動態市場的避險工具

接著以靜態市場的假設作為基礎,加入市場動態的因素進行情境模擬。

如此市場情境下,Plan A 與Plan B的再生能源路徑會變更如上圖。回到台灣市場,若一企業想收購大量綠電,簽訂售電契約(Power Purchase Agreement, PPA)仍是大宗。而對於售電業者來說,每簽訂一份售電契約就如同接到一張客製化訂單,業者需要根據企業的要求尋找配對的案場。有時業者甚至不希望企業買的量體過大,因為量體過大很有可能需要為其開立一個新的案場,成本反而壓不下來。因此,若是企業需要在短期間簽到大量的售電契約,「能否找到賣家」會是首要面臨的問題。即使找到賣家,企業要求簽約的量體、併網時間以及議價空間都會相較理想情況大打折扣。由於Plan B簽署售電契約的時程較晚,收購綠電的壓力會比Plan A 更大更迫切。這讓Plan B 失去原有的成本優勢。

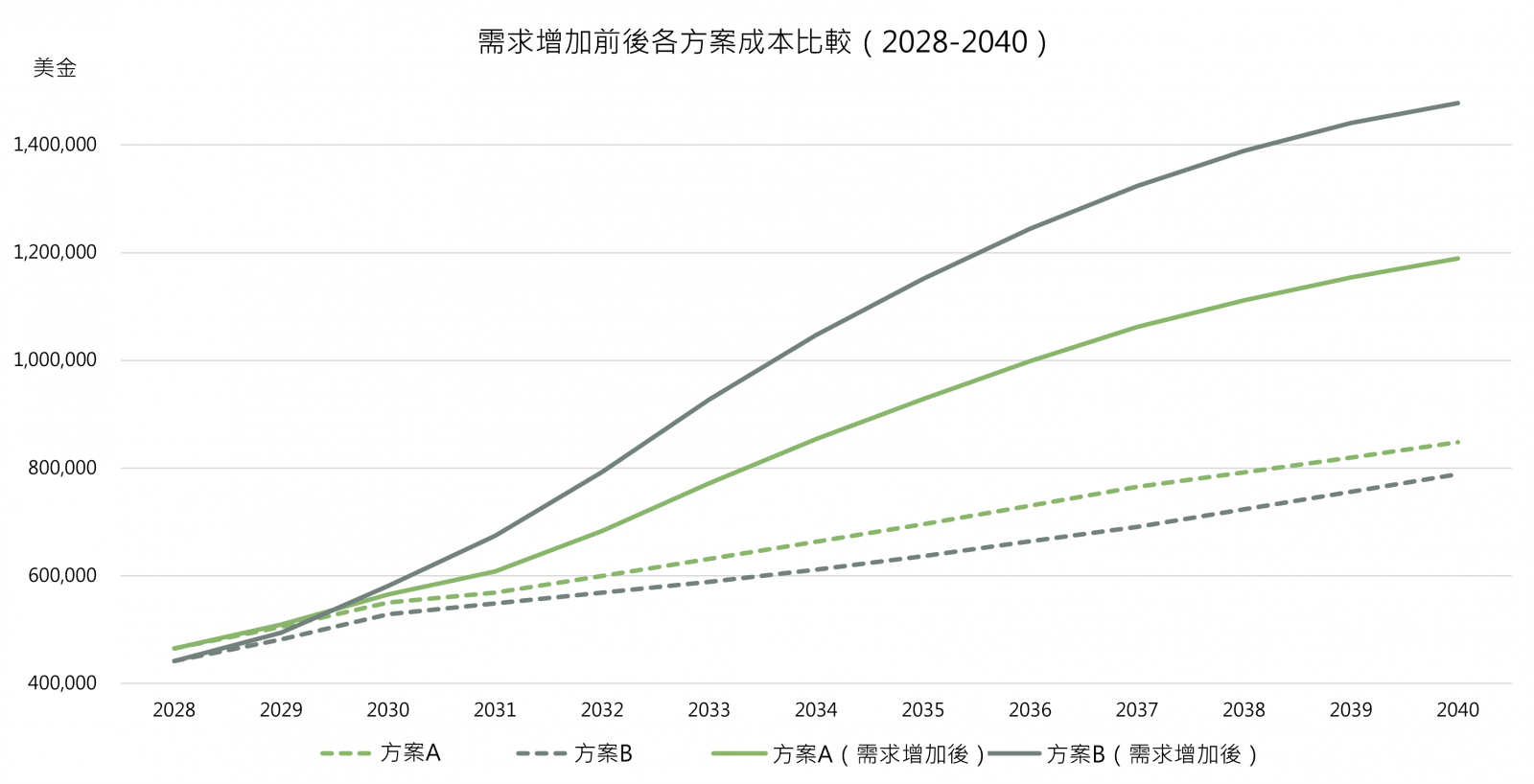

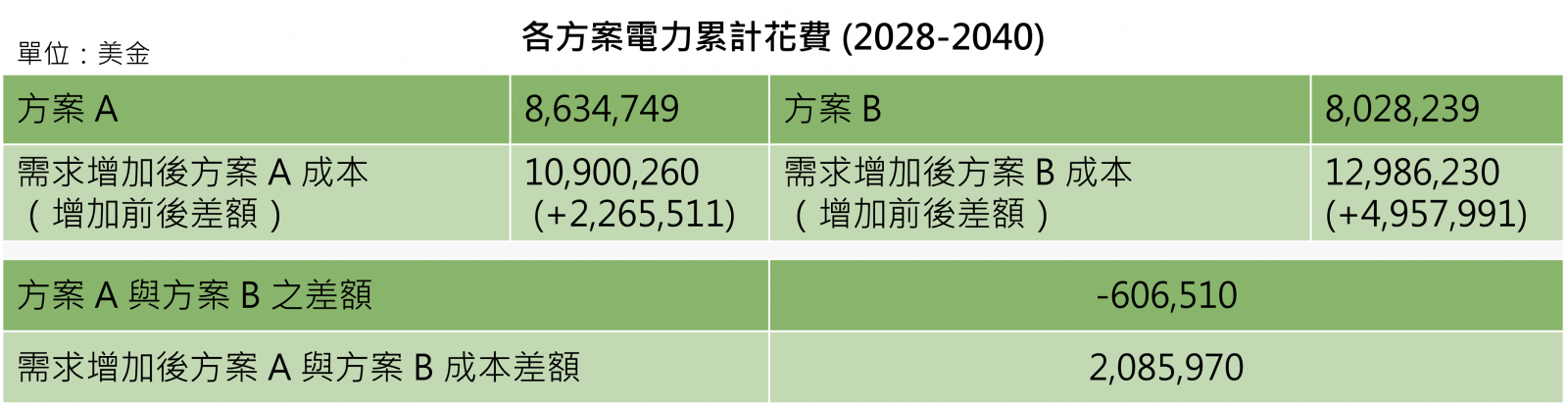

預估在2028~2040年間,因「綠電使用要求上升」的緣故,Plan A 在電力上的累計花費從863萬上升至1,090萬;而Plan B則從原先的802萬提高到1,298萬。兩方案在危機處理上有超過200萬美元的差距。回過頭看靜態假設下的Plan A與Plan B,雖說Plan B原本具有成本優勢,然而Plan A 在2028~2040年的累計總花費,僅較Plan B 多出約60萬美元。也就是說,如果企業在一開始願意多花60萬美元執行Plan A,就可以避開200萬元的解決危機支出。相當於買了一個要價60萬的避險工具。

Plan A 或 Plan B?

究竟要選擇Plan A還是Plan B,取決於企業如何評估「後續會不會被要求使用更多綠電」的可能性。如果企業認為未來發生此事的機率太小了,大可不必進入再生能源市場與大家搶破頭。然而企業仍需特別注意,儘管目前碳盤查的範圍還是著重在企業自身的碳排放,但隨著環境意識越來越強,預計在3~5年後,供應鏈上的碳排放管理會逐漸成為顯學,屆時「綠電使用上升」的要求可能性就會越來越大。因此,上述的動態情境也是以3~5年後供應鏈開始提出供應鏈管理,以此進行假設,希望可以透過這樣的案例分析,提供讀者更明確的能源策略方向。

[1] 台灣市場也有零售的再生能源憑證,但由於市場供給少於需求,大部分的綠電會搶先被以PPA的方式收購,導致市面零售的再生能源憑證數量少。