.jpg)

(圖片來源:iStock)

台灣碳交所2023年底賣出首批碳權,並規定碳權年份須為5年內、須經核發機構認可等一系列標準。其中,關於碳權年份應該在5年內的這項標準,背後意義究竟為何?認證機構黃金標準(GS)認為年份的遠近實際上並非優先考量因素,新加坡碳稅則限制僅能使用2021年後的碳權,碳權的新舊是否真的會影響其價值?《Reccessary》帶您剖析。

碳權年份的意義

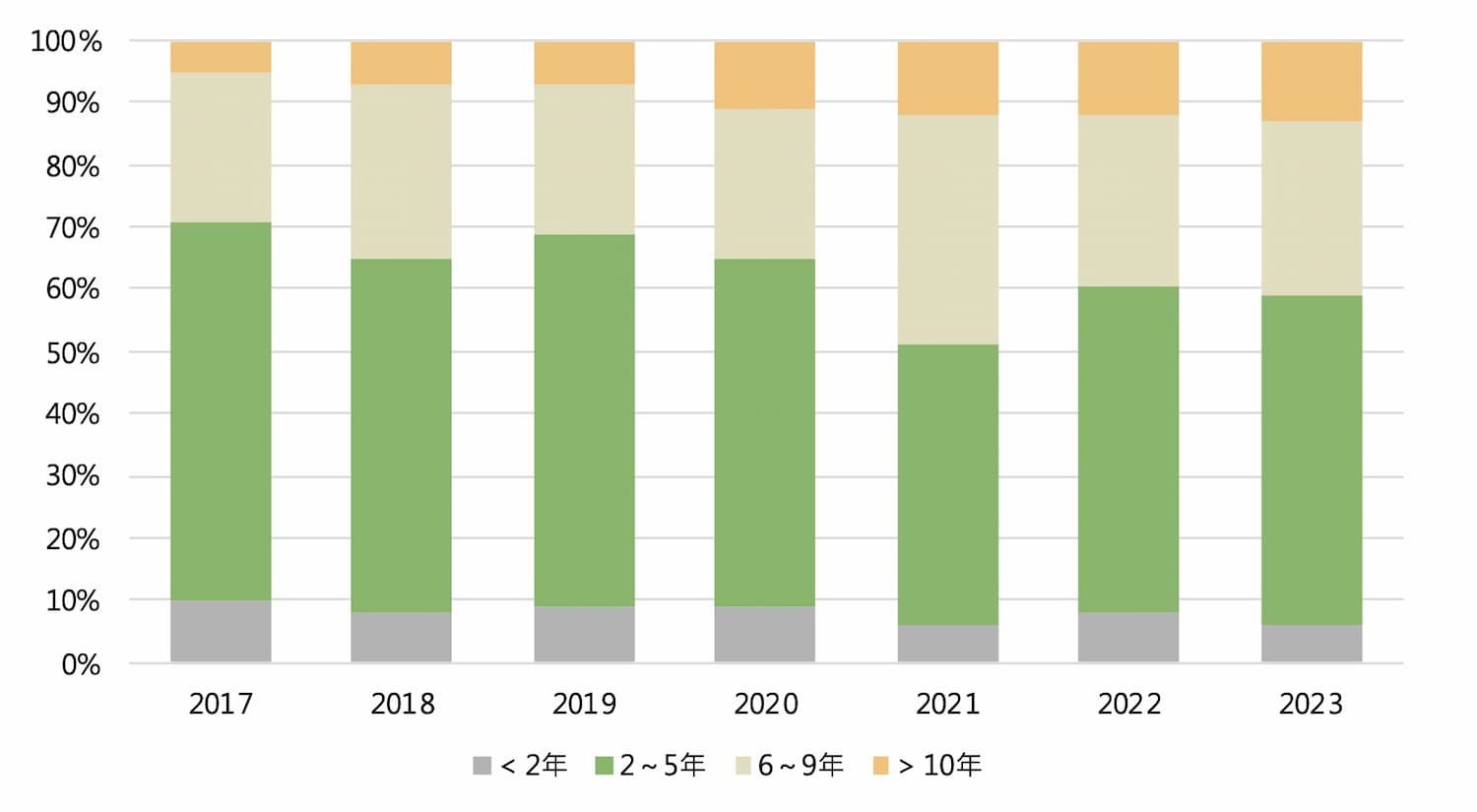

近年來,年份(vintage)已成為碳市場上評斷碳權品質的因素之一。碳權年份指的是碳權發行的年度,或是溫室氣體排放量實際減少的時間點。觀察全球的碳權退役情形(圖一),可以發現市場上對於不同的碳權年份各有偏好,其中,以核發年份2至5年內的項目為主要需求。為何市場上開始關注年份所帶來的意義?主要可歸因於以下3個原因。

圖一、全球碳權退役年份統計 [1]

1. 來自合規市場的要求

在歐盟排放交易體系早期運作階段,對於年份較舊的碳權實施了嚴格的規範,主要擔憂源自於《京都議定書》的清潔發展機制以及聯合履行機制的爭議事件,其所提供的碳信用在當時出現嚴重的環境效益疑慮。此外,新加坡碳稅允許抵換的國際碳權,將其年份限制在2021年至2030年,以符合該國的溫室氣體減量目標。

2. 追求《巴黎協定》目標

隨著《巴黎協定》的出現,部分市場參與者認為唯有在《巴黎協定》實施後,也就是2016年後發行的碳權才有實際價值,因為碳權本來就是為了減緩全球氣候變遷而產生的政策工具。對此,部分國際組織採取了相對應的做法,在民航局的「國際航空業碳抵換及減量計畫」(CORSIA)機制底下,規定2016年後核發的碳權才有資格申請相關認證,此舉更加降低了老舊碳權的價值。

3. 過往缺乏嚴格把關標準

當碳權長時間未售出,其一可能為市場缺乏信心。此處的影響原因眾多,例如碳權開發商過去所使用的方法學不夠嚴謹,或是認證單位缺乏嚴格的審查標準等,使得碳權實際價值大打折扣,因此,得以歸納年份較久遠的碳權可能存在品質上的風險。

碳權越新越好應為迷思

基於前述理由,若越舊的碳權看似越不受到市場青睞,那麼是否可以解釋為越新的碳權越好?事實上不盡如此,以下將以兩個案例進行說明。

1. 市場情緒並非完全理性

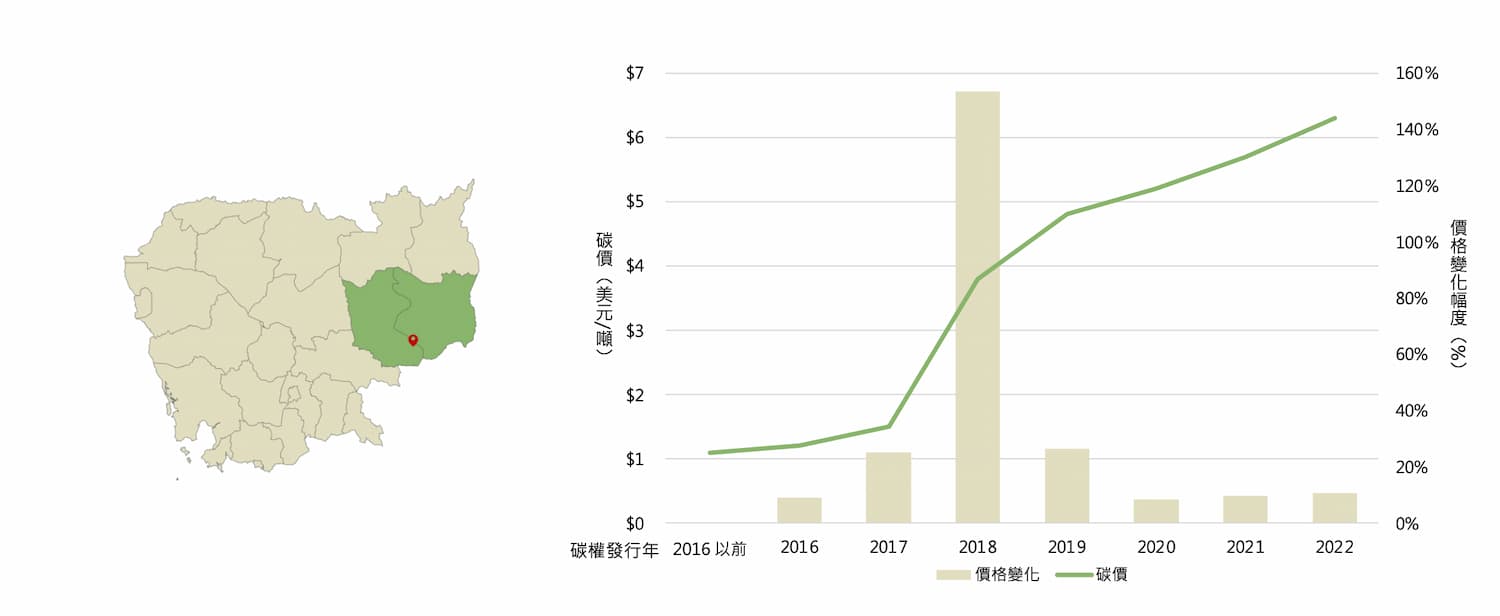

有一種市場情緒認為,較新的碳權代表著更高的品質,而《巴黎協定》後的碳權尤其如此。以柬埔寨「減少毀林及森林環境劣化造成的溫室氣體排放計畫」(REDD+)為例,該計畫的碳權為每年核發,可以看到發行時間越近,每噸碳價愈高(圖二),這或許能解釋年份較近的碳權越受到投資人買單,但要注意的是,價格並非反映品質的唯一指標。

在《巴黎協定》實施的2016年,其價格成長幅度遠低於2017年與2018年,且自2019年起價格漲幅更趨於平緩。據此,得以說明市場情緒並非完全理性,一方面是碳價的上升並不能完全歸因於年份的遠近,另一方面,價格的變化也無法解釋《巴黎協定》對碳權所帶來的價值與品質保證。

圖二、柬埔寨REDD+項目的碳權價格與其變化[2]

2. 基於自然解方的碳權價值遭低估

基於自然的解決方案,也可以理解為自然碳權,多仰自然資源的碳儲存能力,以及伴隨而來的永續附加價值。長期下來,當這類型的碳權存在愈久,創造的影響愈大。這邊以一個簡單的例子進行說明。假設某一碳權發行於2016年,另一個碳權發行於2020年,則前者較後者產生了:

- 額外四年的吸碳效果、碳儲存效果

- 額外四年的碳避免情形

- 額外四年的永續價值,包含生物多樣性、乾淨水源及當地社區經營等

因此真要說的話,碳權若越早核發,初期創造的價值或許更多。但考量到過往碳權多缺乏嚴格的把關機制,或許仍能解釋發行年代越早的碳權越不受市場歡迎的現象,進而使得相關碳權價格遭到市場低估。

值得探究的是,碳市場上紛紛釋出更嚴謹的審查制度,例如Verra於2023年更新了REDD+方法學,自願碳市場誠信委員會(ICVCM)的出現則致力於提高碳權透明度。未來,當市場的監管機制展現出一致的高標準,在碳權品質維持良好且趨於一致的情況下,「碳權年份」這項參考因素的重要性可能弱化。

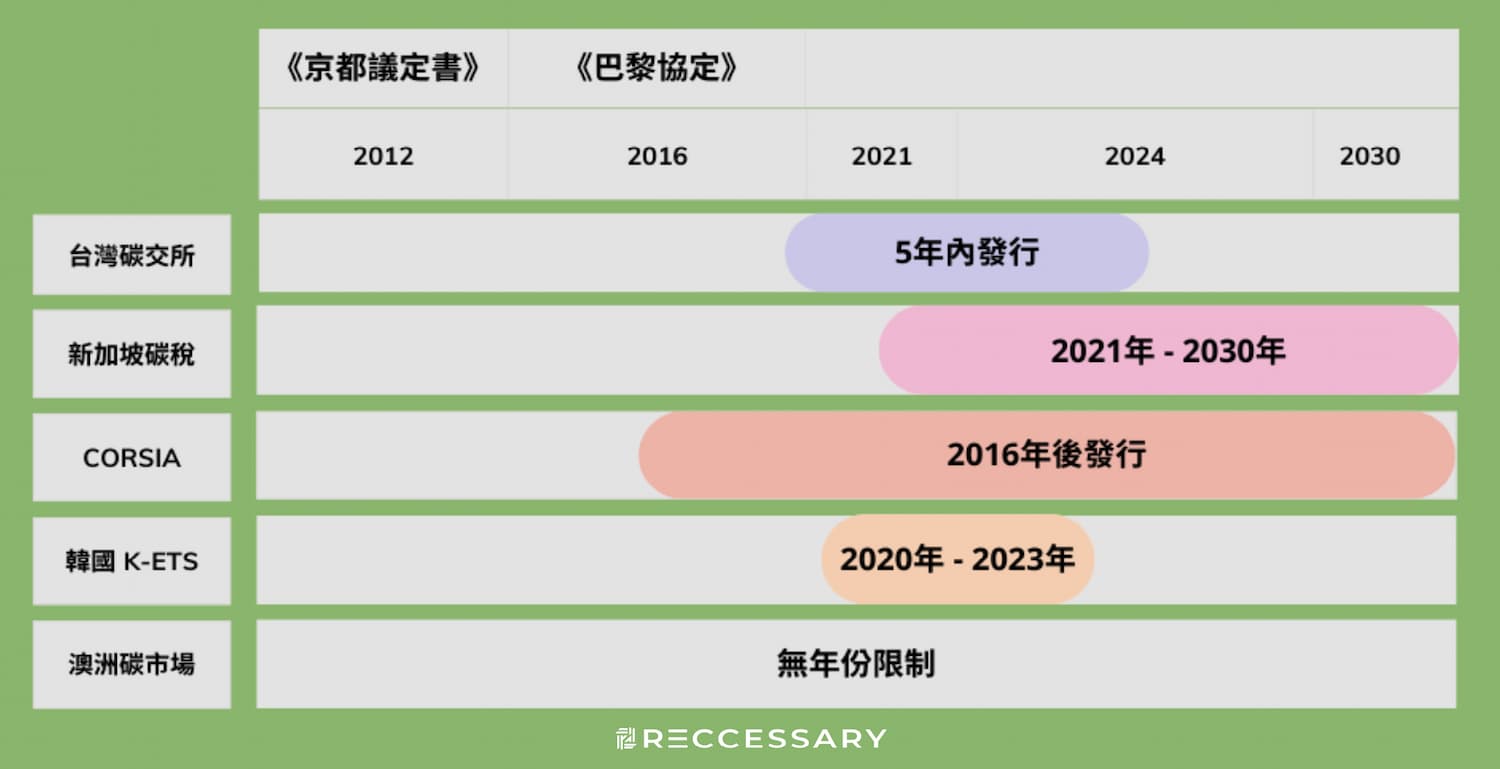

不同組織或地區對碳權年份的規定

下圖三整理出各地區對碳權核發年份的要求。以台灣而言,目前台灣碳交所要求碳權的發行年份應在5年內,亦即,2023年底上架的碳權,最早核發時間應為2019年。實際上,綜觀全球,像澳洲碳市場便沒有碳權年份的限制,而碳權認證機構黃金標準更表明,若碳權的核發符合信譽良好的標準,則減排無論是發生在一年前或5年前都不重要。除此之外,在歐洲能源交易所以及新加坡碳交易平台ACX上的碳信用合約,部分便未依據年份進行區別[3] 。因此,得以發現不同組織或地區對碳權核發年份的要求程度不一。

圖三、不同組織或地區對碳權年份的規定(以2024為基準)

所以,碳權年份重要嗎?

答案是依各別情形而異。現階段市場對核發年份的限制仍有其必要性,主要是避免過去較劣質的碳權持續存在於市場上;長期下來,隨著監管措施的漸趨完善,在碳權趨於一致的高品質的情況下,年份的重要性將會逐漸降低。因此,短期而言碳權年份仍應作為選購時的參考依據之一。與此同時,若作為欲購買碳權,則可以參考兩個關鍵原則。

- 選擇發行年份較近的碳權,以5年之內最為理想:事實上,考量到過往監管機制較為鬆散的情況,新發行的碳權確實具備較嚴格的審查標準,也因此較能確保其可信度。

- 不以年份作為唯一依據:應該綜合考慮其他因素,舉凡碳權價格、外加性、量化方法、技術、當地政策以及永續發展的附加價值等,皆能作為碳權品質的評斷標準。年代越久遠的碳權不該一口斷定為品質較差;同理,碳權價格愈高也不應代表品質愈好。

碳市場已足夠複雜,額外的市場機制將大幅提高投入門檻,對企業來說,進行碳權選購或投資時仍須做好盡職調查,謹慎制定風險管理策略以隨時應對市場變化。

[1]資料取自MSCI。

[2]資料取自Quantum Commodity Intelligence。

[3]例如碳交易平台Net Zero Markets所發行的碳信用合約GER就沒有針對年份進行差異化的區分。